En este blog escriben abogados y asesores financieros y de negocios con experiencia en los temas relevantes para las empresas. La información de este blog es de gran Valor y ayuda a GANAR en los negocios.

La depreciación, ¿Qué es? Puede acelerarse? puede tener efectos positivos en materia financiera y fiscal?

En términos generales, según se

lee en el diccionario de la Real Academia Española de la Lengua, la

Depreciación es la disminución del valor o precio de algo, ya con relación al

que antes tenía, ya comparándolo con otras cosas de su clase; este concepto se

acerca mucho a lo que la normatividad contable colombiana tiene previsto para

esta figura. Y es que el decreto 2649 de 1993 consagra las normas de

contabilidad generalmente aceptados en Colombia y en ellas se lee que la

Depreciación es la forma en la que se denomina la asignación del costo por el

uso y/o el tiempo de las propiedades, planta y equipo, y a través de ella se reconoce la contribución de estos

activos a la generación de ingresos en los resultados del ejercicio, la

cual se determina sistemáticamente mediante métodos de reconocido valor

técnico, tales como línea recta,

suma de los dígitos de los años, unidades de producción u horas de trabajo, pero

en todo caso debe utilizarse aquel método que mejor cumpla la norma básica de asociación.

Desde el punto de vista fiscal,

el artículo 128 del Estatuto tributario establece que son deducibles (restables

en la determinación de la renta gravable) cantidades razonables por la

depreciación causada por desgaste o deterioro normal o por obsolescencia de

bienes usados en negocios o actividades

productoras de renta, equivalente a la suma necesaria para amortizar el

100% de su costo durante la vida útil

de dichos bienes, siempre que estos hayan

prestado servicio en el año o periodo gravable de que se trate.

En cuanto a la vida útil de los

activos depreciables debe tenerse presente que el decreto 3019 de 1989 los establece así, atendiendo a turnos de 8

horas diarias 6 días de uso a la semana:

|

Inmuebles

|

20 años

|

|

Barcos, trenes, aviones Maquinaria, equipo y

bienes muebles

|

10 años

|

|

Vehículos automotores y computadores

|

5 años

|

|

CASO

ESPECIAL: los activos fijos depreciables cuyo valor de adquisición

sea igual o inferior a 50 UVT ($1.488.000 en 2016) podrán depreciarse en el

mismo año en que se adquieran, sin consideración a la vida útil de los

mismos.

|

|

Ahora, si los turnos establecidos

por el empresario exceden de los normales (8 horas), el contribuyente puede

aumentar la alícuota de depreciación en un 25% por cada turno adicional que se

demuestre y proporcionalmente por fracciones menores, esta es la aceleración de la depreciación con lo cual se logra

“agotar” el costo del activo antes del tiempo previsto en un principio por la

norma, y claramente, cuanto más pueda restar la empresa cada año por concepto

de depreciación en materia fiscal, menor será su renta gravable y, por lo

tanto, pagará menos impuestos. Debemos tener en cuenta que la depreciación

acelerada otorga a las empresas un mayor incentivo para destinar recursos a

nuevas inversiones de capital con objeto de reponer el capital existente en

equipo.

Tengamos presente que en momentos

de alta inflación, desde el punto de vista fiscal es recomendable evaluar

métodos de depreciación que amorticen el mayor valor posible lo más cerca al

inicio de la vida útil del activo, siempre respetando el principio básico de

asociación. No olvidemos algo que dijo la DIAN: “El ajuste por inflación incorporado

en la propiedad planta y equipo, permite que a través de la depreciación del

costo ajustado se creen fondos para la reposición a precios de mercado”DIAN & Inflacion. Asi, en

momentos de alta inflación, entre más rápido se deprecia un bien(respetando la asociación), menos riesgos

se corren de que exista una diferencia ostensible entre el valor a amortizar y

el costo de reposición.

Por ultimo no olvidemos que el

ritmo de depreciación en materia fiscal no tiene que coincidir con la contable,

porque por ejemplo, en materia fiscal se esté utilizando el método de suma de

los dígitos de los años, y en virtud de esto puede ocurrir, en los primeros

años de aplicación de la depreciación, que la deducción fiscal sea mayor que la

contable lo que generara el deber de realizar la provisión del artículo 130 del

Estatuto Tributario y se estará frente a una utilidad fiscal mayor que en lo

contable lo que puede tener efectos positivos frente a la distribución de

dividendos a los accionistas.

Si este articulo le fue útil recuerde dar clic y navegar en la publicidad.

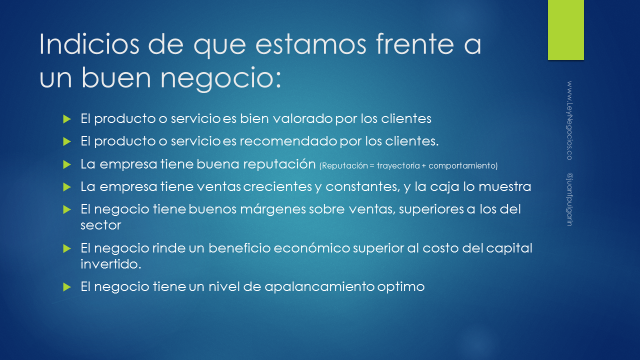

Indicios de que estamos frente a un buen negocio:

Si está pensando

revisar la estructura laboral y de costos de personal como herramienta para

mejorar el margen bruto sobre ventas, evalúe financieramente la posibilidad de tener

a su personal vinculado a medio tiempo, terminar contratos laborales está

dejando de ser considerado una opción estratégica para el negocio.

Si te fue útil recuerda dar clic y navegar en la publicidad. Gracias.

Si te fue útil recuerda dar clic y navegar en la publicidad. Gracias.

Suscribirse a:

Entradas (Atom)